注:原文爲五礦證券《汽車重構系列1:車企的電池控制權之爭》,分析師:張鵬

3月15日,甯德時代發布了2023年年報,公司營業收入首次突破4000億元大關,同比增長22.01%,交出一份完美的成績單。

從SNE機構統計的數據來看,2023年甯德時代動力電池全球使用量市占率達36.8%,連續七年穩居全球榜首。

除了甯德時代以外,弗迪電池緊隨其後位列第二位,這家背靠比亞迪的老牌電池廠同樣實力不俗,在份額上與甯德時代“二分天下”。

相比之下,曾經希望搶下“甯王”份額的二線電池廠們,或多或少放慢了腳步,他們不僅自身面臨業務壓力,還得考慮車企自研電池的趨勢。

可見,動力電池的競爭仍然激烈。

在五礦證券公布的《汽車重構系列1:車企的電池控制權之爭》行業深度研究報告中,分析師從4大角度介紹了車企布局電池的現狀。

以下爲研報內容節選:

車企的電池窘境電池是新能源汽車産業鏈的強勢環節

動力電池裝機量的提升完全依靠新能源汽車銷量的增長,但一向強勢的整車廠在面對電池環節時卻處于弱勢的地位,從電池廠和汽車零部件行業整體的毛利率和應收賬款周轉率來看:

電池廠的議價能力更強,電池廠的毛利率普遍高于汽車零部件行業;

甯德時代的應收賬款周轉率更高,回款速度更快。

電池環節強勢的原因:電池行業集中度更高,整車廠的電池供應被少數幾家企業控制。

目前,甯德時代是大部分車企重要的電池供應商:

2019-2021年甯德時代的市場份額超過50%,2022年後逐漸下降,2023年下降至43.1%;

除比亞迪電池自供之外,其他大部分車企都采用了甯德時代的電池,其中特斯拉、理想、問界、蔚來、吉利汽車、長安汽車等企業使用的動力電池一半以上都來自甯德時代。

到2021年新能源汽車爆發後,電池産能緊缺,電芯價格不斷上漲。

2021年甯德時代産能快速擴張,産能利用率提升,由于新能源汽車需求快速爆發,電池産能緊缺,電池供不應求,更加強了電池環節的強勢話語權;

隨著碳酸锂價格的擡升,電芯價格不斷上漲,在2022年底和2023年初達到高點;

産能和價格雙重因素導致車企在2022年左右開始密集進入電池行業。

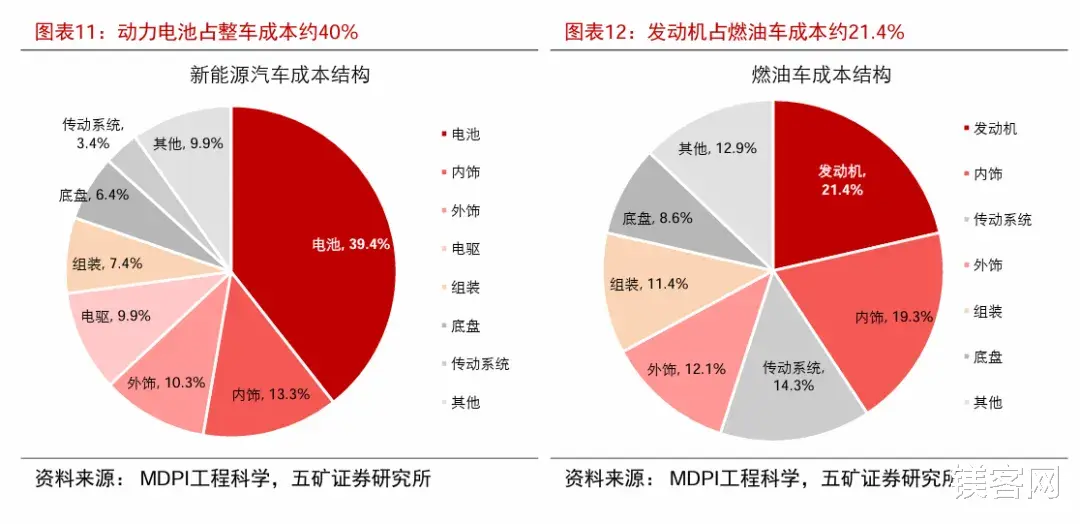

動力電池成本占整車成本比例高,整車廠降本壓力較大

動力電池與新能源汽車行業的格局差異導致了車企面對電池廠的議價能力弱,加之動力電池占整車成本的比例較高,導致車企在壓縮成本方面阻礙重重;

汽車是可選消費品,對價格敏感,新能源汽車在經曆爆發期後價格戰愈演愈烈,整車廠的銷量與定價策略密切相關,極致的性價比背後需要強大的降本能力做支撐。

與整車性能息息相關的核心技術由電池廠掌握

燃油車時代,車企掌握核心的發動機技術

燃油車最重要的動力性、經濟性是由發動機決定的,核心發動機技術由各家車企掌握;

從汽車誕生之初,各家車企就致力于改進發動機性能,以求達到更高的車速和更快的加速性能,石油危機後轉向尋求更實用經濟的方案;

根據沃德十佳發動機排行榜,經典發動機均由車企擁有。

而到了新能源汽車時代,決定整車性能的電池技術由電池廠掌握

新能源汽車時代,消費者最關心的電池安全、充電時間、續航裏程等問題由電池性能決定。在電動車中,驅動電機替代發動機打破了發動機熱效率對動力性能的限制瓶頸,動力性和經濟性不再是電動車的瓶頸,電池帶來的電池安全、充電時間、續航裏程等成爲消費者購車時最關心的問題。

除了比亞迪之外,其它車企的電池都依賴電池廠,核心技術由電池廠掌握。

目前,電池技術提升仍是電池發展的主線

電池技術的提升使電動汽車續航更長、充電更快、更安全,從而形成了差異化的新能源汽車産品,電池技術提升是貫穿新能源汽車從萌芽期到爆發期的發展主線。

電池技術叠代仍未停止,車企仍然可以通過領先的電池技術打造出差異化的整車産品。電池技術的提升底層是化學材料的叠代,同時有電池結構的技術叠代;錳鐵锂、高鎳三元、固態電池、硅負極等是材料技術未來升級的方向,電池結構不斷向集成化方向演化。

同時,CTx技術模糊了整車與電池的界限,電池廠有入局電芯底盤一體化的趨勢

CTP/CTB/CTC對電池結構進行創新,提高了體積利用效率,在相同空間內能夠布置更多的電芯,從而提高整車續航。

CTP將電芯直接集成至電池包,省略了模組,仍然是電池領域的技術,甯德時代CTP3.0技術已經于2023年量産;CTC/CTB將電芯直接集成至底盤/車身,省略了模組和電池包,是一種整車集成技術,目前主要有車企主導;

車企布局電池的兩種模式:獨立布局&合作布局

1、車企布局電池可以分爲2個階段:

(1)新能源汽車需求爆發前,部分車企已經開始布局電池,自研電池包或電芯,但基本不具備生産電芯的能力;

(2)2022年左右,車企面對電池供應商時“産能受限+價格高昂+不能掌握核心技術”的窘境導致車企紛紛入局電池。

2、車企布局電池的模式可分爲獨立布局和合作布局2種,部分車企兩種模式均有布局:

(1)獨立布局是指車企或其控股公司具備獨立自主的電芯研發和生産能力,如比亞迪、長城汽車旗下蜂巢能源、廣汽集團旗下的巨灣技研及因湃電池等;

(2)合作布局是指車企僅具備電池包或軟件層面研發能力,需合作研發生産電芯或采購電芯,如時代上汽、時代吉利、零跑汽車等。

3、2025年車企獨立布局或合作布局的電池産能占總産能的比例約16.9%。

車企布局電池的制約

電池行業技術壁壘和工藝壁壘高,且存在技術替代的風險

電池行業技術壁壘和工藝壁壘高,尤其是電芯的研發和生産,需要長期的研發投入和技術積累。當前具備電芯生産能力的車企在10年前已經開始布局電池行業,均經曆電池包自研、電池包自産階段後進入電芯自研自産的階段,如比亞迪、廣汽集團、長城汽車和吉利汽車。

電池技術仍然在不斷的叠代提升,錳鐵锂、高鎳三元、固態電池、硅負極等是技術未來升級的方向,車企如果研發資金投入不足或研發失敗則存在被其他電池技術替代的風險。

動力電池的規模效應對車企的銷量要求較高

動力電池企業達到盈虧平衡需要一定的規模效應。4家第二梯隊的電池企業中,2023H1的毛利率約9%~16%,中創新航、國軒高科以動力電池爲主業,與欣旺達、億緯锂能相比盈利情況略差,2023H1國軒高科扣除非持續性政府補助後盈利1.3億元。

整車廠背景的電池企業開拓其他客戶的難度較大,因此整車廠銷量需覆蓋其布局的電池産能。假設單車帶電量爲50kWh,以20GWh的規模測算,對應車企銷量需40萬輛,2023年共5家車企零售銷量超過40萬輛,分別是比亞迪、特斯拉中國、廣汽埃安、吉利汽車、上通五菱。

電池行業具有較高的資金壁壘

單GWh産線投資金額約需3.5億元,以20GWh的規模測算,動力電池項目至少需70億元資金,資金投入較大。電池企業淨利潤微薄,一般通過融資的方式獲取資金進行擴産。

2019年以來電池企業通過定增、非公開發行、發債等方式多次融資,支撐公司的資本開支。

從産業周期角度來看,已經錯過了入局電池的最好時機

新能源汽車産業在2015年、2021年分別經曆了“0-1”的萌芽期和“1-10”的爆發期,當前新能源汽車滲透率增長速度趨緩,新能源汽車銷量增速下降,電池産能逐漸過剩,當前産業正處于産能出清、競爭最激烈的時期,企業此時入局電池既無政策利好、又需面對較大的成本壓力,已經不是最好的入局時機。

車企布局電池需綜合考慮車企自身定位、銷量規模、資金、技術等問題

車企布局電池可解決“産能受限+價格高昂+不能掌握核心技術”的窘境,但布局電池也受到“技術壁壘高+規模效應不足+資金壁壘高+錯過最佳窗口期”的制約,需要綜合考慮車企對自身的定位、車企對電池需求總量、資金實力、技術積累等問題。

車企對自身定位問題:全産品矩陣覆蓋or打造細分領域的特色産品?10-15萬元價格帶是燃油車銷量占比最大的價格區間,該區間新能源汽車銷量占比偏低,該價格帶的産品對價格敏感,需要極致的性價比,電芯自研自産則可幫助車企壓縮成本。

在布局模式上,對電池技術積累較少的車企很難再經過“從無到有”的階段孵化出優秀團隊進行電芯自研自産,更多則是通過收購並購或合作布局的模式布局電池。

車企布局電池的影響:電池行業高集中度的格局仍然難被打破

汽車行業集中度低于電池行業。電池是ToB業務,汽車作爲可選消費品,是面向廣大消費者的ToC業務,每一個品牌覆蓋的群體範圍有限,從燃油車的經驗來看,穩定情況下前五品牌的市場份額未超過50%。

布局電池的車企很多,但具備獨立的電芯自研自産的車企較少,過去對電池技術積累較少的車企也很難再從零開始培育自研自産電芯的能力;具備自研自産電芯能力的車企仍然是開放的供應鏈體系,同時采購內外部供應商産品。

電池企業在電芯技術上仍然保持著領先的優勢。在經曆過電池技術的叠代後,電池廠基本不再是押注單一的技術路線,而是多種材料體系並行研發,車企在電池技術超越頭部電池廠取得領先的難度較大。

車企向上vs電池廠向下:術業有專攻,合作共贏

相對于電池廠來說,整車廠更具備做CTC/CIIC的優勢

CTC/CIIC涉及到電芯、驅動電機、底盤等方面,考驗企業的整車集成技術,是整車廠核心能力的體現。整車廠深耕汽車行業多年,相較于電池廠更具備技術和經驗上的優勢。

CIIC將上車體與滑板底盤在機械結構、電氣結構和軟件結構解耦,因此需要與整車廠將接口的標准統一,標准統一推進工作比較困難。

電池廠制造CTC/CIIC後的直接競爭對象是整車廠,而整車廠是電池廠的重要客戶,可能會對電池廠原有的動力電池業務産生影響。

(更多內容請參考研報原文)

題圖源:網絡